Flash Note

El ABC de la Taxonomía

- Publicado

-

Longitud

8 minuto(s) de lectura

Tan solo unos meses después de que el Reglamento SFDR1 haya entrado en vigor, en breve le llegará el turno a un nuevo tecnicismo asociado a la inversión responsable: la Taxonomía de la UE.

Aunque —por suerte— ambos reglamentos están diseñados para operar de forma conjunta, este sistema de clasificación para casi todas las actividades medioambientales basado en normas y estándares técnicos y científicos merece ser explicado, ya que probablemente contribuirá a reorientar las inversiones hacia la protección climática.

A: Aspiración por construir un futuro más ecológico

La Comisión Europea está comprometida con el desarrollo sostenible y la protección del medio ambiente mediante la promulgación de normativas. En los últimos años, iniciativas mundiales de carácter general como el Pacto Verde europeo y el Acuerdo de París han establecido unos sólidos cimientos para que la Unión Europea pueda cumplir su objetivo de neutralidad climática en 2050. La participación de los sectores público y privado —y dentro de este último, especialmente la de los servicios financieros— resulta necesaria para alcanzar esta meta tan ambiciosa.

Además del Reglamento SFDR, uno de los instrumentos del Pacto Verde Europeo consiste en el establecimiento de una clasificación de actividades sostenibles para identificar y abordar las oportunidades de inversión, así como para contribuir a cumplir los objetivos asociados al clima de la Unión Europea. La Taxonomía de la UE afectará a las empresas mucho más allá de las fronteras europeas.

B: vuelta a lo Básico

¿En qué consiste realmente la Taxonomía de la UE?

La Taxonomía es una lista de actividades económicas en la que se definen criterios técnicos para evaluar la contribución de cada actividad a seis objetivos medioambientales:

-

Mitigación del cambio climático

Transición a una economía circular

-

Adaptación al cambio climático

Prevención de la contaminación

-

Uso sostenible y protección de los recursos hídricos y marinos

Protección y restablecimiento de la biodiversidad y los ecosistemas

En otras palabras, describe qué actividades pueden considerarse «ecológicas» y cuáles no.

¿Cuáles NO lo son?

La Taxonomía incluye una lista de actividades sostenibles para el medio ambiente, pero no otorga una calificación de empresas «buenas» o «malas» ni constituye una relación de actividades económicas en las que resulta obligatorio invertir o no invertir. No obstante, en última instancia debería propiciar un aumento de la inversión en actividades consideradas sostenibles para el medio ambiente en un amplio abanico de sectores, incluida la silvicultura, los edificios ecológicos, la tecnología de la información y las comunicaciones, la fabricación, el transporte, los suministros públicos y las finanzas. Es importante destacar que también es una herramienta diseñada para ir evolucionando. Por ejemplo, en el futuro podría incluir actividades como la energía nuclear y el gas, además de dar cabida a objetivos sociales (la denominada Taxonomía Social).

En el siguiente gráfico se resume qué es y qué no es la Taxonomía:

-

Es

Una lista de actividades económicas y criterios pertinentes

Flexible para adaptarse a distintos estilos y estrategias de inversión

Una lista basada en los últimos avances científicos y la experiencia sectorial más reciente

Dinámica y responde a los cambios en los ámbitos de la tecnología, la ciencia, las nuevas actividades y los datos

-

No es

Una calificación de empresas buenas o malas

Una lista obligatoria de actividades en las que invertir

Una valoración sobre el desempeño financiero de una inversión: solo evalúa su desempeño medioambiental

Inflexible o estática

Fuente: borrador de la guía de uso elaborado por el Grupo de expertos técnicos (junio 2019)

¿Por qué se ha desarrollado?

El objetivo de este corpus de trabajo con base científica es arrojar luz sobre lo que debería considerarse ecológico y contribuir a reasignar capital hacia las empresas y actividades económicas que están contribuyendo a los objetivos medioambientales. Los legisladores europeos lo están utilizando para lo siguiente:

• crear definiciones compartidas sobre las actividades sostenibles y las prácticas de inversión,

• evitar afirmaciones falsas sobre el carácter medioambiental de un producto de inversión

• brindar claridad sobre las medidas que resulta necesario adoptar en sectores específicos para cumplir los objetivos establecidos en el Acuerdo de París

• aportar contexto a la información medioambiental mediante la creación de un conjunto integral de expectativas con el que justificar la alineación con la Taxonomía sobre la base de tres indicadores clave de rendimiento (KPI): ingresos, inversión en inmovilizado2 (capex) o gastos de explotación3,

• premiar a las empresas que siguen el rumbo marcado por este marco con base científica y empírica

¿Cuándo se desarrolló?

En julio de 2018, la Comisión Europea constituyó un Grupo de expertos técnicos para ayudarle a desarrollar un sistema de clasificación europeo —la denominada Taxonomía Ecológica— con el que determinar si una actividad económica específica resulta medioambientalmente sostenible. Más recientemente —en concreto, el 22 de octubre de 2021—, las Autoridades Europeas de Supervisión presentaron a la Comisión Europea el Informe Final con el borrador de normas técnicas de regulación (RTS, por sus siglas en inglés) en relación a las divulgaciones a efectuar con arreglo al Reglamento de divulgación sobre sostenibilidad (SFDR) relativo al establecimiento de un marco para facilitar las inversiones sostenibles con base en el Reglamento (UE) 2020/852 sobre Taxonomía.

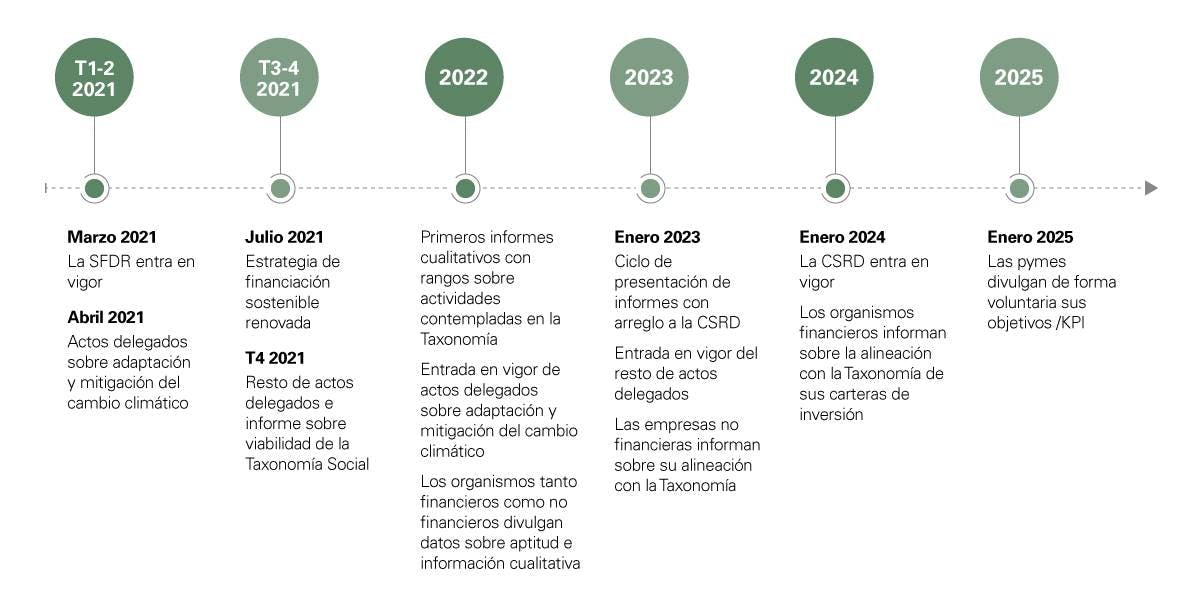

A continuación se incluye un calendario más detallado en el que se refleja el carácter vertebrador de la Taxonomía de la UE dentro del Pacto Verde europeo:

¿Cómo van a informar las gestoras de activos sobre su alineación con la Taxonomía en teoría?

Existen varios pasos para calcular la alineación con la Taxonomía de una empresa en función con los principios establecidos en la Taxonomía de la UE4

Paso 1: ¿Estas empresas toman parte en alguna de las actividades económicas contempladas en la Taxonomía?

Cotejar la aptitud de la empresa comparando los códigos BICS de Bloomberg u otra fuente de datos sectoriales con los códigos NACE* incluidos dentro de la herramienta de la Taxonomía

Paso 2: Verificación de las actividades NACE y contribución sustancial.Obtener el porcentaje de ingresos/CAPEX / OPEX para evaluar en qué medida podría estar alineada la empresa. Establecer si los productos y servicios de la empresa cumplen los umbrales técnicos estipulados en las directrices «contribución sustancial» de la Taxonomía, según lo definido en el informe técnico de la Taxonomía5, y revisar el cálculo únicamente para los ingresos aptos

Paso 3: ¿Existe algún perjuicio para otras actividades contempladas en la Taxonomía (DNSH6)?Llevar a cabo un análisis propio utilizando los datos de la empresa para analizar impactos adversos, como la gestión de residuos, la contaminación, los efectos sobre la biodiversidad o las contribuciones a la economía circular a fin de que no se produzcan impactos adversos sobre los otros cinco objetivos de la Taxonomía

Paso 4: Establecer si la empresa implementa salvaguardas mínimas¿La empresa vulnera normativas empresariales internacionales, incluidas las Líneas Directrices de la OCDE para Empresas Multinacionales?

Mediante la aplicación de un enfoque tanto cuantitativo como cualitativo la gestora de activos puede establecer la alineación en la esfera de la empresa y, mediante una media ponderada, en la esfera de la cartera.

Alineación con la Taxonomía en la práctica

Aunque suele disponerse de los datos de ingresos correspondientes a cada actividad de negocio, las cifras de CAPEX y OPEX no suelen hacerse públicas en relación con actividades específicas. En segundo lugar, la capacidad de verificar los umbrales de «contribución sustancial» se ve reducida por la actual inexistencia de requisitos para divulgar públicamente la información, hasta la entrada en vigor de la futura legislación sobre divulgación de las empresas, en aplicación únicamente a partir de 2023, y de 2024 para la presentación de informes.

C: La perspectiva de Carmignac sobre la Taxonomía de la UE

¿Por qué reviste importancia?

En nuestra condición de agentes del mercado financiero, esta iniciativa resulta importante porque, hasta la fecha, no existía un sistema de clasificación compartido a escala mundial o europea que defina los requisitos o criterios que una actividad económica debe cumplir para ser considerada «ecológica». Y reviste aún más importancia porque ha sido diseñado para constituir la piedra angular de diversos mecanismos financieros a escala europea (entre otros, el EU Green Bond Standard y la Ecoetiqueta para productos financieros). A nuestro juicio, dado que más de un 50 % de los fondos europeos podrían cumplir los requisitos de los artículos 8 y 9 a mediados de 2022 (según Morningstar), esto probablemente fomentará una transformación de las prácticas de inversión con enfoque ESG, que se reorientarán hacia los indicadores basados en la actividad.

Como inversores activos a largo plazo, integramos los riesgos medioambientales en nuestro proceso de inversión y dialogamos con las empresas acerca de cómo sus actividades podrían alinearse con la Taxonomía de la UE, si es que todavía no lo han hecho.

A continuación, las empresas pueden plantearse adoptar medidas adecuadas para reducir los posibles riesgos regulatorios y financieros derivados de sus actividades susceptibles de perjudicar a otro objetivo ambiental (Criterio DNSH, «no causar daño significativo»), así como adoptar un enfoque más proactivo en el ajuste de sus políticas y prácticas con vistas a superar los estrictos criterios técnicos y alinear sus ingresos y operaciones con los objetivos basados en actividades de la Taxonomía. En este sentido, las decisiones de los inversores a la hora de asignar su capital o influir en las empresas mediante la interacción pueden contribuir a reorientar las inversiones hacia la protección climática y los ODS.

Nuestro Fondo Carmignac Portfolio Climate Transition pone esto en práctica. Su objetivo es invertir al menos el 60 % de los activos en empresas cuyas actividades de negocio contribuyan a la mitigación del cambio climático y a un cambio medioambiental positivo. El universo de inversión para determinar el objetivo sostenible se ha compuesto utilizando un análisis propio para identificar las empresas con ingresos procedentes de actividades económicas reconocidas como medioambientalmente sostenibles de conformidad con las normas de la Taxonomía de la UE.

¿Qué nos depara el futuro?

Estaremos obligados a difundir el modo en que nuestros fondos se alinean con la Taxonomía de la UE, esto es, la alineación de los fondos que cuentan con características E (medioambientales) y S (sociales) y la de aquellos que efectúan inversiones sostenibles y disponen de objetivos para la mitigación y la adaptación al clima a partir de enero de 2022, cubriendo así el periodo informativo de 2021.

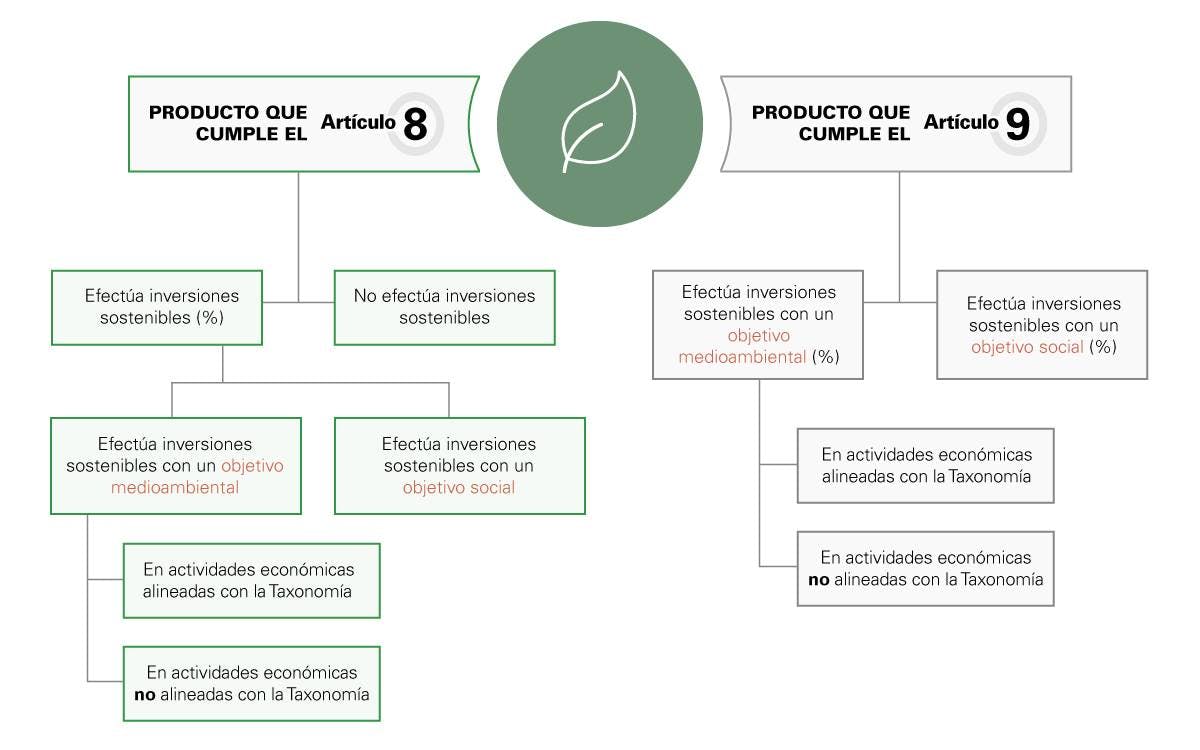

Tras la reciente publicación del informe final de RTS a finales de octubre, se han aclarado muchas cuestiones que habían venido suscitando dudas al sector de la gestión de activos durante gran parte de 2021. Los fondos clasificados dentro de los artículos 8 y 9 del SFDR —que categorizan a los productos de inversión en función de su grado de sostenibilidad— quedarán encuadrados con arreglo a su alineación con la Taxonomía:

Dado que vamos a entrar en un periodo en el que solo un reducido número de empresas presenta información sobre su alineación con la Taxonomía, se producirá una coexistencia de estimaciones de terceros y estimaciones de las empresas, por lo que los inversores deberían actuar con cautela hasta que dispongan de los informes finales.

Para concluir, cabe señalar que, si bien la Taxonomía acarreará más trabajo a las empresas y los participantes del mercado financiero, sin duda constituye una gran noticia para los inversores finales, que tendrán a su disposición una mayor cantidad de información armonizada.

1El Reglamento de divulgación sobre sostenibilidad (SFRD) obliga a las gestoras de activos a incluir los riesgos de sostenibilidad (asociados a los principios ESG) en sus decisiones de inversión y requiere que los fondos estén claramente categorizados según su nivel de sostenibilidad, al tiempo que deben documentar sus objetivos, políticas y metodologías en sus folletos, páginas web e informes periódicos.

2Fondos utilizados por una empresa para adquirir, actualizar o mantener activos físicos como inmovilizado material, edificios y tecnología.

3Costes en los que una empresa debe incurrir para llevar a cabo sus actividades operativas.

4https://ec.europa.eu/info/business-economy-euro/banking-and-finance/sustainable-finance/eu-taxonomy-sustainable-activities_en

5https://ec.europa.eu/info/files/200309-sustainable-finance-teg-final-report-taxonomy_en

6DNSH: no causar daño significativo

Carmignac Portfolio Climate Transition A EUR Acc

Duración mínima recomendada de la inversión

Riesgo más bajo Riesgo más elevado

RENTA VARIABLE: Las variaciones de los precios de las acciones cuya amplitud dependa de los factores económicos externos, del volumen de los títulos negociados y del nivel de capitalización de la sociedad pueden influir negativamente en la rentabilidad del Fondo.

MATERIAS PRIMAS: La variación del precio de las materias primas y la volatilidad de este sector pueden conllevar una disminución del valor liquidativo.

TIPO DE CAMBIO: El riesgo de cambio está vinculado a la exposición, por medio de inversiones directas o de instrumentos financieros a plazo, a una divisa distinta de la divisa de valoración del Fondo.

GESTIÓN DISCRECIONAL: La anticipación de la evolución de los mercados financieros efectuada por la Sociedad gestora tiene un impacto directo en la rentabilidad del Fondo que depende de los títulos seleccionados.

El fondo no garantiza la preservación del capital.