Informes Trimestrales

Carmignac P. EM Debt : Carta de los Gestores del Fondo

-

+9.08%Rentabilidad de Carmignac P. EM Debt

en el 4º trimestre de 2022 para la clase de acciones FW EUR

-

+0.45%Rentabilidad del indicador de referencia

en el 4º trimestre de 2022 para JP Morgan GBI - Emerging Markets Global Diversified Composite Unhedged EUR Index

-

+8.63%De rentabilidad superior

frente al indicador de referencia durante el periodo

Carmignac P. EM Debt se revalorizó un 9,08% en el cuarto trimestre de 2022, mientras que su índice de referencia¹ subió un 0,45%.

Contexto de mercado

El último trimestre de 2022 se vio impulsado por la recuperación de la confianza en el riesgo tras la estabilización de los mercados de tipos. Esto se debió en parte a la caída de la inflación y en parte a las expectativas de una próxima recesión. En consecuencia, el dólar estadounidense comenzó a dejar de tener su rendimiento estelar del año. También han comenzado a virar otros vientos en contra de los activos de los mercados emergentes y el riesgo en general. En primer lugar, la Reserva Federal empezó a apuntar a un cambio en la velocidad del endurecimiento monetario ante las perspectivas de inflación y crecimiento.

China, que se había aferrado a una estricta política de covid cero, se apresura a abandonarla y procede a estimular su sector inmobiliario. Y por último, la guerra en Ucrania, que había provocado una gran conmoción en los precios de los alimentos y la energía, ha empezado a estar más localizada en el este de Ucrania y el mundo se ha adaptado a la nueva realidad en cuanto al suministro de materias primas.

La deuda en divisa extranjera subió más de 100 puntos básicos y los rendimientos de la deuda en moneda local aumentaron alrededor de 50 puntos básicos, mientras que el mercado de divisas vio más disparidad, con rebotes en los cruces frente al dólar, pero no necesariamente en los cruces frente al euro, una de las divisas fuertes en el cuarto trimestre.

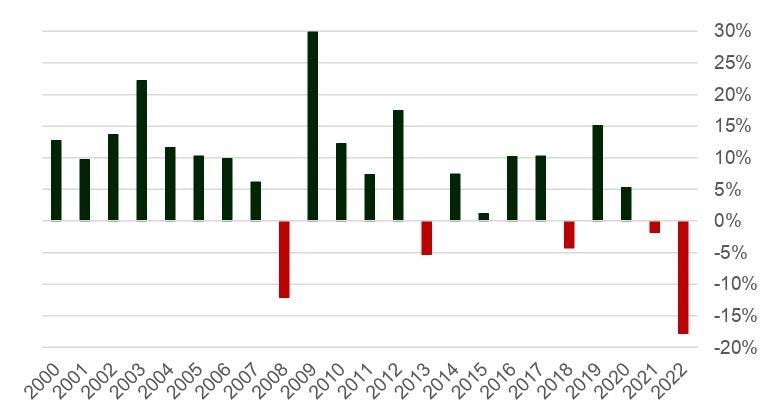

A lo largo del año hemos visto rentabilidades excepcionalmente negativas en el universo de los mercados emergentes, con una rentabilidad del índice de referencia EMBIGD del -17,8% a lo largo de 2022, superando el anterior mínimo anual de 2008, que fue del -12,0%.

Rentabilidad de la renta fija de mercados emergentes

Fuente: Carmignac, Bloomberg, a 30/12/2022

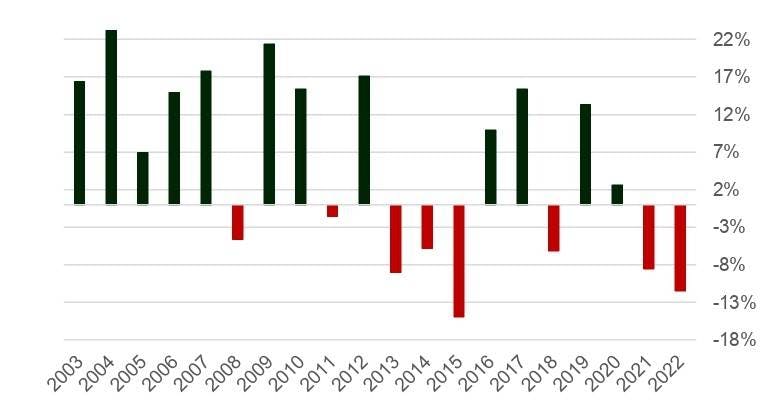

Mientras, el GBI-EM (deuda denominada en divisa local)) arrojó el segundo peor año desde la existencia del índice con un -11,5% frente al -14,9% de 2015.

Rentabilidad anualizada del GBI EM EUR

Fuente: Carmignac, Bloomberg, a 30/12/2022

Qué hemos hecho en este contexto

Tras el repunte de los bonos corporativos, hemos reducido la exposición del fondo a nombres de beta elevada vendiendo, por ejemplo: Angola, Túnez, Egipto y República Dominicana. Mientras tanto, aumentamos nuestra asignación a títulos con grado de inversión con vencimientos cortos, como los de Rumanía o la deuda emitida por entidades públicas polacas. Seguimos gestionando activamente el riesgo crediticio total mediante CDS.

En cuanto a la deuda en moneda local, hemos reforzado muy significativamente nuestra exposición con vencimientos largos a la deuda brasileña tras la venta masiva de mediados de noviembre. También hemos seguido manteniendo posiciones largas en los tipos de Hungría , que experimentaron un repunte tras la resolución sobre los fondos de la UE. En términos más generales, a medida que el entorno mundial de tipos se relajaba desde mediados de noviembre, añadimos algunas posiciones largas a los tipos de México y Corea del Sur, al tiempo que redujimos los tipos con mejores resultados, como los de República Checa y Chile.

Respecto al mercado de divisas, el entorno no fue tan propicio para la rentabilidad de los mercados emergentes. A lo largo del mes mantuvimos una amplia exposición a la corona checa gracias a su elevado carry y a la credibilidad del anclaje de la divisa por parte del banco central, aunque está muy correlacionada con el euro.

Perspectivas para los próximos meses

De cara al futuro, esperamos que los principales obstáculos para la renta fija de los mercados emergentes empiecen a desaparecer lentamente. En primer lugar, se espera que la inflación siga desacelerándose y que la Reserva Federal interrumpa su ciclo de subidas de tipos en el primer trimestre. China ha renunciado claramente a la política de covid cero y ha estado inyectando estímulos en su sector inmobiliario, que suele ser clave para los mercados emergentes a escala mundial. Y, por último, el mundo se está adaptando a las vicisitudes energéticas y alimentarias derivadas de la guerra de Ucrania y seguirá adaptándose, como estamos viendo en toda Europa con las terminales de GNL y el impulso a las renovables.

En este contexto, volveremos a priorizar la duración, principalmente en moneda local, así como el crédito en los valores más rezagados, como los de Europa central. Creemos que los que primero subieron tipos siguen siendo interesantes y, en particular, Brasil; sin embargo, algunos recién llegados al ciclo de endurecimiento monetario también son interesantes, como México.

En el mercado de divisas es donde vemos menos potencial alcista respecto al euro, pero esperamos que el dólar mantenga una tendencia bajista a partir de ahora.

Fuente: Carmignac, Bloomberg, a 30/12/2022

Carmignac Portfolio EM Debt FW EUR Acc

Duración mínima recomendada de la inversión

Riesgo más bajo Riesgo más elevado

PAISES EMERGENTES: Las condiciones de funcionamiento y vigilancia de los mercados «emergentes» pueden no ajustarse a los estándares que prevalecen en las grandes plazas internacionales y pueden repercutir en las cotizaciones de los instrumentos cotizados en los que el Fondo puede invertir.

TIPO DE INTERÉS: El riesgo de tipo de interés se traduce por una disminución del valor liquidativo en caso de variación de los tipos de interés.

TIPO DE CAMBIO: El riesgo de cambio está vinculado a la exposición, por medio de inversiones directas o de instrumentos financieros a plazo, a una divisa distinta de la divisa de valoración del Fondo.

CRÉDITO: El riesgo de crédito corresponde al riesgo de que el emisor no sea capaz de atender sus obligaciones.

El fondo no garantiza la preservación del capital.

Carmignac Portfolio EM Debt FW EUR Acc

| 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023 |

2024 (YTD) ? Año hasta la fecha |

|

|---|---|---|---|---|---|---|---|---|---|---|---|

| Carmignac Portfolio EM Debt FW EUR Acc | - | - | - | +1.10 % | -9.97 % | +28.88 % | +10.54 % | +3.93 % | -9.05 % | +15.26 % | +0.37 % |

| Indicador de referencia | - | - | - | +0.42 % | -1.48 % | +15.56 % | -5.79 % | -1.82 % | -5.90 % | +8.89 % | +0.38 % |

Desplácese a la derecha para ver la tabla completa

| 3 años | 5 años | 10 años | |

|---|---|---|---|

| Carmignac Portfolio EM Debt FW EUR Acc | +1.23 % | +6.93 % | - |

| Indicador de referencia | +0.43 % | +0.15 % | - |

Desplácese a la derecha para ver la tabla completa

Fuente: Carmignac a 28/06/2024

| Costes de entrada : | No cobramos comisión de entrada. |

| Costes de salida : | No cobramos una comisión de salida por este producto. |

| Comisiones de gestión y otros costes administrativos o de funcionamiento : | 1,05% del valor de su inversión al año. Se trata de una estimación basada en los costes reales del último año. |

| Comisiones de rendimiento : | No se aplica ninguna comisión de rendimiento a este producto. |

| Costes de operación : | 0,57% del valor de su inversión al año. Se trata de una estimación de los costes en que incurrimos al comprar y vender las inversiones subyacentes del producto. El importe real variará en función de la cantidad que compremos y vendamos. |