Flash Note

Las empresas familiares en cinco gráficos

- Publicado

-

Longitud

4 minuto(s) de lectura

¿Obtienen mejores resultados las empresas familiares que las demás? Si es así, ¿por qué? ¿Qué estructura es más rentable en cuanto a generación de capital o de gestión? ¿Dónde se encuentran los grupos familiares con más éxito? Todas estas son preguntas que pueden surgir al invertir en una empresa dirigida y/o propiedad de la misma familia.

1) ¿Obtienen mejores resultados las empresas familiares que las demás?

Según la base de datos Carmignac Family 500, una inversión realizada en enero de 2004 en una empresa familiar casi se habría triplicado 18 años más tarde, con una tasa media de crecimiento anual del 10,2%. La misma inversión en una empresa no familiar se habría multiplicado por 2,5, con una tasa media de crecimiento anual del 7,9%.

Entre las razones que explican los mejores resultados de los grupos familiares figuran las siguientes:

un menor apalancamiento financiero. El ratio de deuda neta sobre ebitda muestra que la tesorería supera a la deuda en las empresas familiares (-0,07), mientras que es de 0,9 (es decir, aproximadamente un año de amortización) en las empresas no familiares;

una rentabilidad mejor. La tasa de rentabilidad sobre fondos propios («Return on Equity» o ROE) en octubre de 2022 era del 15,1% para las empresas familiares y su rentabilidad sobre el capital invertido («Return on invested capital» o ROIC) era del 10%. Por su parte, el ROE de las empresas no familiares era del 13% y el ROIC, del 8,4%. Esto demuestra una mejor gestión de los grupos familiares por parte de su directiva;

una estrategia a largo plazo combinada con una mayor aversión al riesgo. En su afán por aumentar los beneficios y estabilizar la generación de beneficios de su empresa, los directores de las empresas familiares desarrollan una visión a largo plazo. Además, hay una mayor aversión al riesgo y una implicación muy fuerte de los fundadores, al tiempo que existe una dimensión patrimonial con el deseo de traspasar la empresa a las siguientes generaciones.

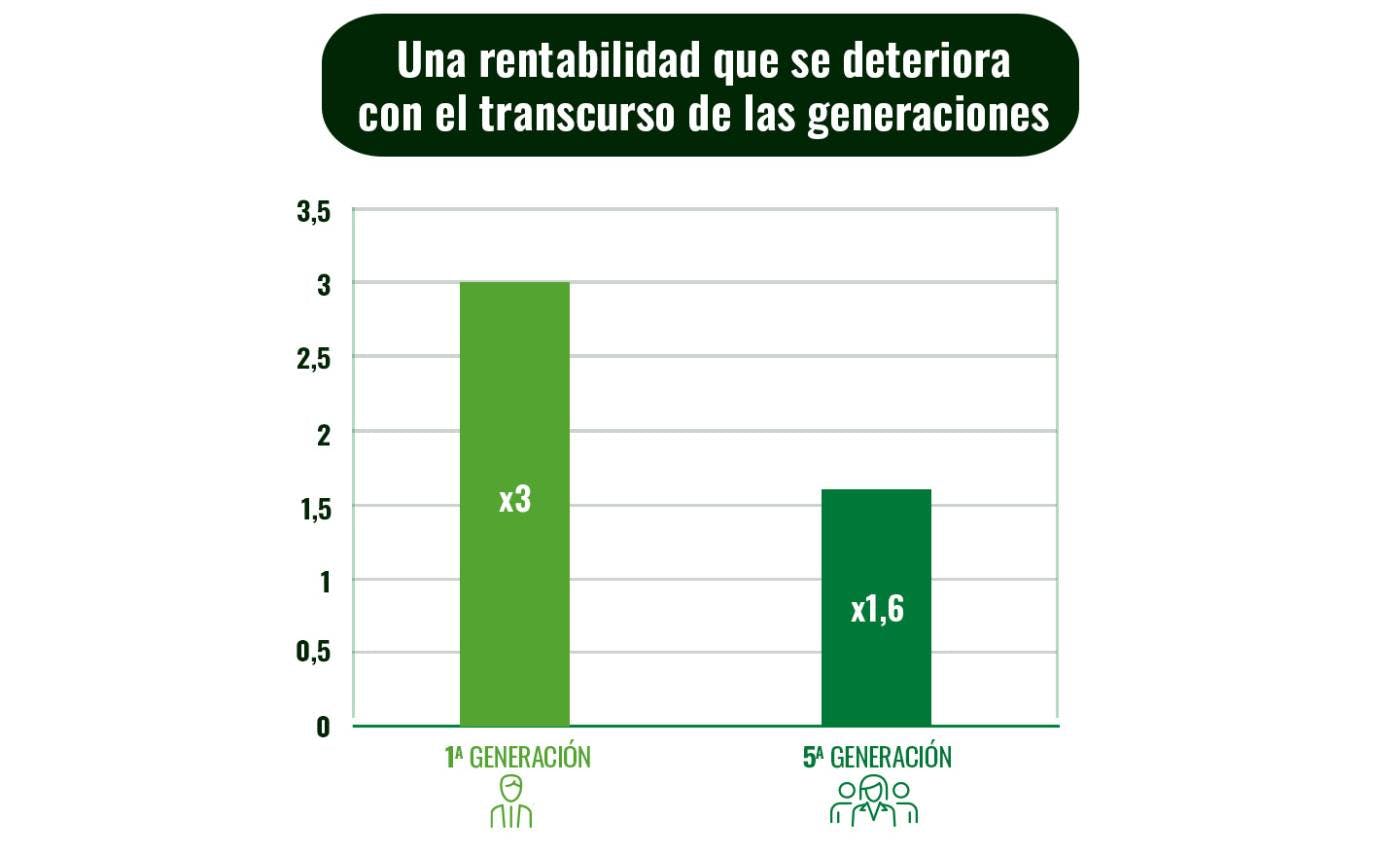

2) ¿Qué generación de liderazgo se debe favorecer?

¿Es cierto el dicho de que «la primera generación construye, la segunda desarrolla y la tercera dilapida el legado familiar»?

Cuando se compara la evolución bursátil de distintas empresas familiares durante el mismo periodo (entre enero de 2004 y octubre de 2022), se observa que el rendimiento de las acciones disminuye a medida que la empresa pasa de una generación a otra de directivos. Por ejemplo, las acciones de empresas dirigidas por la primera generación tienen casi el doble de rentabilidad que las acciones de empresas en manos de la quinta generación al cabo de 18 años.

Una de las razones de esta diferencia es la importante reinversión necesaria para adaptar y desarrollar la actividad de la empresa a medida que envejece. Además, los gestores de grupos familiares multigeneracionales prestan gran atención a la relación riesgo/rentabilidad en la inversión. Ello les obliga a reflexionar periódicamente sobre la mejor manera de utilizar su capital a largo plazo para satisfacer las necesidades esenciales de su empresa —«capital paciente»—, lo que puede afectar a los resultados de la empresa.

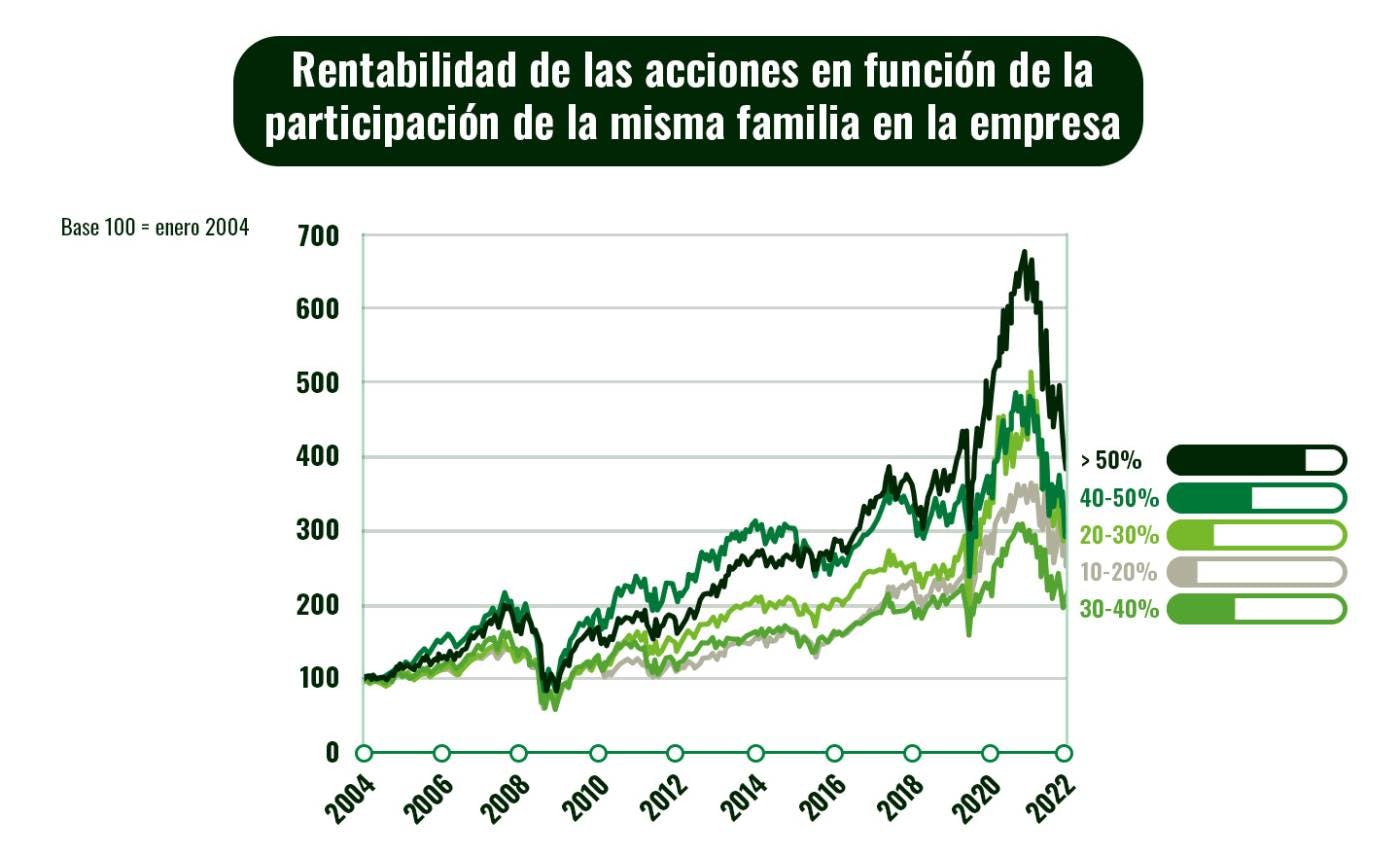

3) ¿Cuál es el accionariado es la más eficaz?

Debido a la mejor alineación de intereses entre accionistas y directivos, las acciones de las empresas que pertenecen en más de un 50% a la misma familia muestran un crecimiento de la rentabilidad mucho mayor que las demás entre enero de 2004 y octubre de 2022.

Las empresas que son propiedad mayoritaria de los fundadores o de una sola familia también están mucho menos sujetas a las exigencias de los accionistas minoritarios, cuyos intereses pueden diferir de los de la dirección y/o no siempre estar en consonancia con el desarrollo a largo plazo de la compañía.

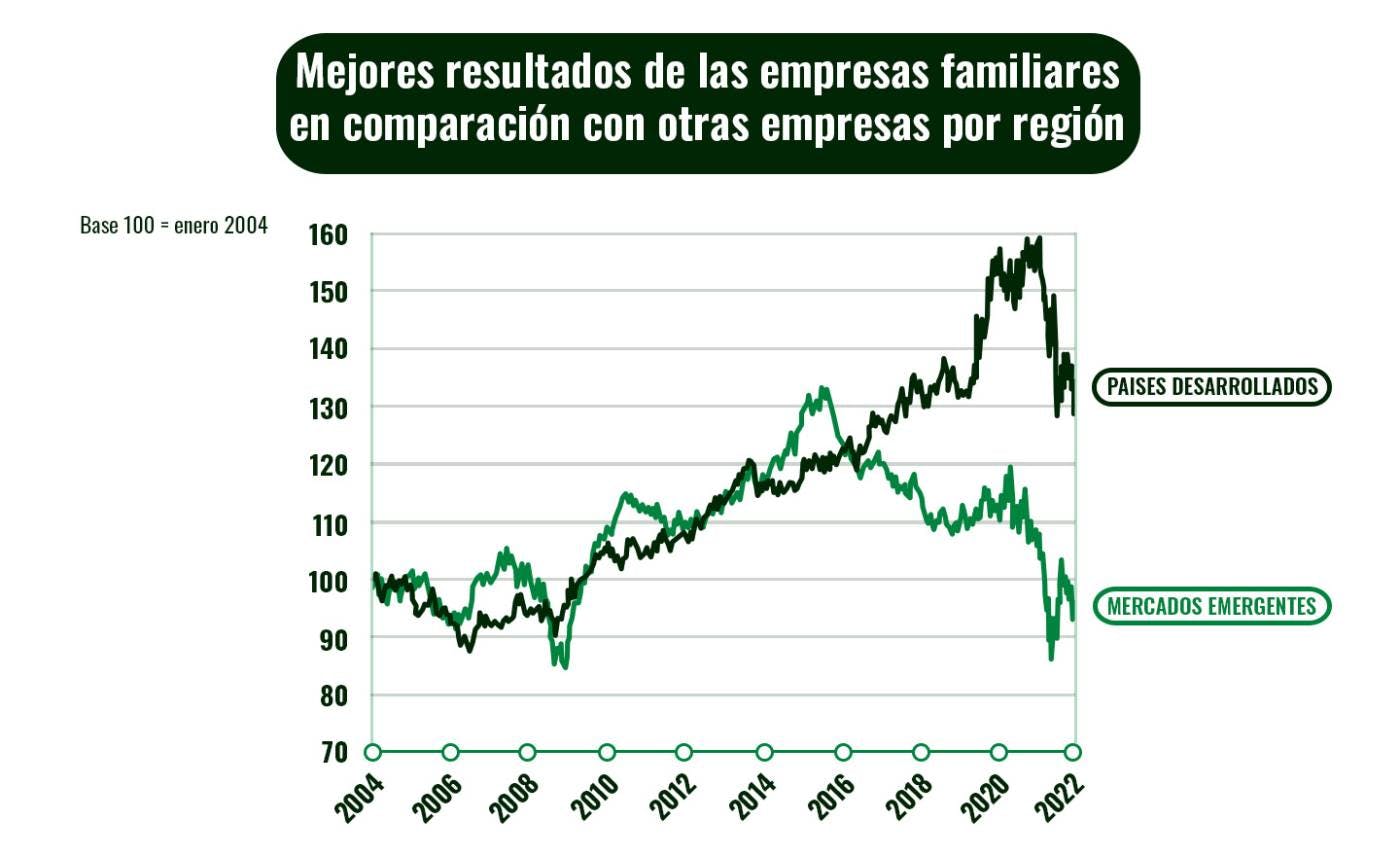

4) ¿Dónde están las empresas familiares que superan a las demás en bolsa?

Con un mejor gobierno corporativo que en los mercados emergentes, las empresas familiares de los países desarrollados superan en bolsa a los grupos no familiares. La calidad del gobierno corporativo es cada vez más importante para los inversores. Además, los mercados emergentes tienden a ser más volátiles y presentan una mayor dispersión de las rentabilidades, debido principalmente a una prima de riesgo más elevada.

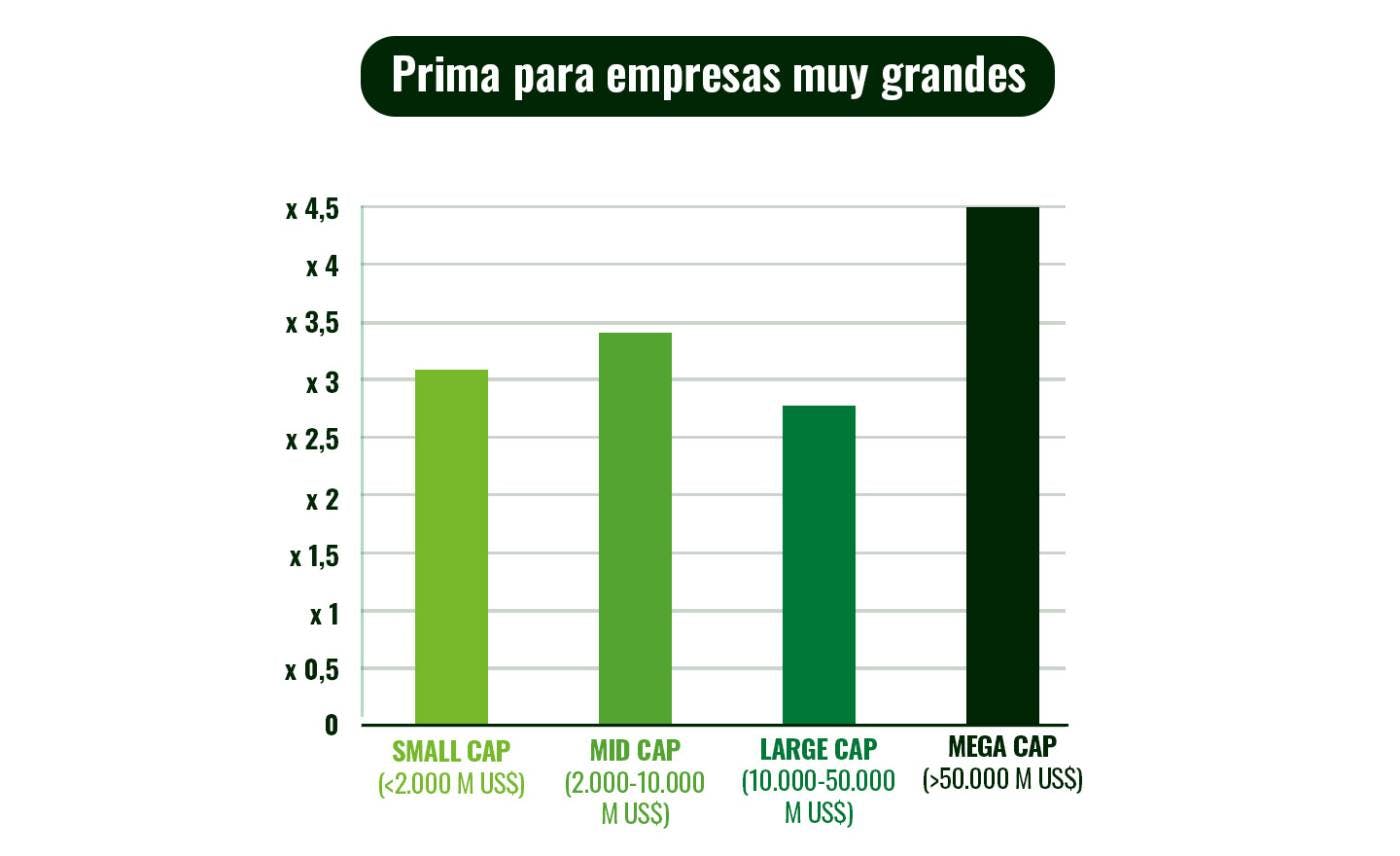

5) ¿Qué tamaño de empresa familiar tiene la mejor rentabilidad?

La base de datos Carmignac Family 500 muestra que una inversión realizada en enero de 2004 en una empresa familiar con una capitalización bursátil superior a 50.000 millones de dólares se habría multiplicado por 4,5 a finales de octubre de 2022. La misma inversión en una empresa valorada entre 10.000 millones y 50.000 millones de dólares se habría multiplicado por 2,8, frente a un múltiplo de 3,4 para empresas con una capitalización bursátil de entre 2.000 millones y 10.000 millones de dólares y un múltiplo de 3,1 para empresas con una capitalización bursátil inferior a 2.000 millones de dólares.

Las empresas muy grandes suelen ser más maduras. Por esta razón, consiguen generar rentabilidades menos volátiles, incluso en tiempos de crisis. También disponen de mayores recursos financieros con una mayor estabilidad en la rentabilidad y los beneficios. Las empresas de pequeña capitalización son más vulnerables a las perturbaciones del mercado y no tienen tanta facilidad para negociar los tipos de interés a los que piden dinero prestado, lo que aumenta el coste de su apalancamiento para crecer.

Por otra parte, mientras que las empresas más pequeñas son más dinámicas y tienen un mayor potencial de crecimiento, observamos más estabilidad en el crecimiento de la actividad en las empresas más grandes. Estas últimas también tienen más líderes sectoriales.

-

Sin embargo, hay que tener cuidado de no sacar conclusiones precipitadas. Una empresa familiar muy grande en un país desarrollado, en manos mayoritariamente de sus fundadores y dirigida por la primera generación no es necesariamente una buena inversión.

La realidad puede ser mucho más compleja y hay que tener en cuenta muchos otros puntos (gobierno corporativo, sector, situación específica de cada empresa...). También son necesarios más análisis y reuniones con la dirección de la empresa, así como tener en cuenta los ciclos del mercado para adaptarse a la situación económica.

Por estas razones, puede ser mejor confiar sus ahorros a expertos que puedan estudiar y supervisar de forma periódica este tipo de empresas que merecen atención.

Fuentes: Carmignac, base de datos Carmignac Family 500, octubre de 2022