Flash Note

¿A un paso de un cambio importante en el entorno de los mercados financieros?

Tras la crisis de Covid-19 y las medidas adoptadas para estimular la economía, el entorno en el que han operado los inversores durante los últimos 10 años podría cambiar drásticamente a medio plazo, con un crecimiento que seguirá siendo débil pero que irá acompañado de un aumento de los precios y de los tipos de interés.

El entorno en el que se ha desenvuelto la economía mundial durante la última década puede estar entrando en una nueva fase como consecuencia de la crisis sanitaria. Este cambio podría alterar profundamente el comportamiento de las empresas y de los consumidores, así como de los inversores bursátiles a medio plazo, al tiempo que se espera que el crecimiento económico siga siendo débil.

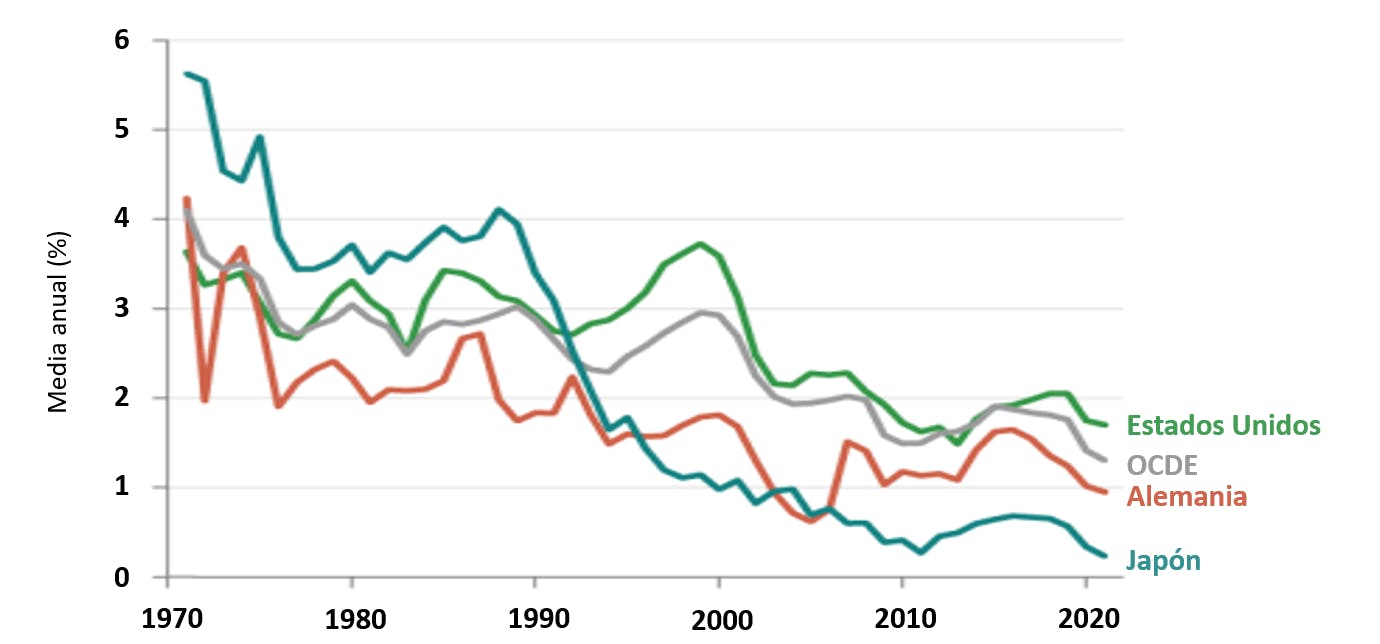

Durante 10 años, la economía mundial ha mostrado un lento crecimiento junto al estancamiento de los precios y a tipos de interés más bajos, que en algunos casos han llegado a ser negativos, impulsados por los bancos centrales, que regulan la actividad económica. El estallido de la crisis sanitaria de Covid-19 hace un año a nivel mundial ha llevado a los gobiernos a tomar medidas adicionales para impulsar la economía. Estas medidas incluyen ayudas financieras a empresas y, en el caso de Estados Unidos, cheques de 1.200 dólares enviados directamente a personas cuyos ingresos anuales no superaban los 75.000 dólares.

Los diferentes paquetes de ayuda anunciados en todo el mundo y las esperanzas de volver a la vida normal gracias a las vacunas para el Covid-19 han tranquilizado a los inversores. Desde principios de año, la renta variable ha ganado casi un 2% en todo el mundo1 , e incluso ha repuntado más de un 70% desde su punto más bajo del año pasado, a finales de marzo. Desde enero de 2011, casi se ha doblado.

Sin embargo, la perspectiva de una mejora de la economía mundial podría generar hoy, paradójicamente, temores en los mercados financieros. El esperado repunte económico impulsado por el consumo este año, tras su estancamiento en 2020, podría provocar una subida de los precios y de los tipos de interés. Si es demasiado grande, esa subida de tipos podría afectar los precios de las acciones . Esto es particularmente lo que los inversores temen en el caso de la economía estadounidense, que podría acusar un repunte demasiado repentino con un crecimiento que siga siendo fuerte más allá de 2021, lo que podría requerir una intervención precipitada del banco central para evitar el sobrecalentamiento.

Por otra parte, unos tipos de interés más elevados significan mayores costes de los préstamos al consumo. Además, un aumento de los tipos de interés puede hacer que las inversiones en acciones sean menos atractivas para inversores y ahorradores, que se sentirían más atraídos por productos financieros más rentables, como los bonos, títulos que permiten a las empresas financiarse tomando dinero prestado en los mercados financieros.

¿Puede durar la recuperación?

«Para resistir una subida de los tipos de interés, la renta variable necesitará un crecimiento suficientemente fuerte de los resultados financieros de las empresas», explica Didier Saint-Georges, miembro del Comité de Inversión Estratégico de Carmignac. «Este debería ser el caso este año, dada la esperada recuperación económica. Pero ¿cuánto puede durar esta recuperación? »

La conmoción económica del año pasado dejará sin duda profundas cicatrices en algunos sectores, como el de la aviación, el mercado laboral es también muy frágil y las desigualdades han aumentado todavía más. Con el tiempo, también es probable que el número de quiebras de pequeñas y medianas empresas (PYME) aumente considerablemente en unos meses.

Tampoco se puede descartar la tentación de que unos estados endeudados suban los impuestos a partir del próximo año. Sin embargo, el crecimiento potencial de la economía mundial no ha dejado de disminuir en las últimas décadas, debido a la demografía, al exceso de deuda, a la falta de inversión, etc.

Fuente: Bloomberg, BIS, NBER, OCDE

A partir de febrero de 2021

Por lo tanto, el escenario a medio plazo de un crecimiento mundial débil y continuado, junto con el aumento de los precios, es una seria posibilidad que podría generar un entorno complicado para el mercado de valores.

«Es en Estados Unidos donde la situación es más inestable, por lo que es allí donde concentramos gran parte de nuestra gestión de riesgos», subraya Kevin Thozet, miembro del Comité de Inversión de Carmignac, advirtiendo de los efectos en Europa de una posible corrección de los mercados financieros estadounidenses.

Por el momento, Europa presenta un riesgo relativamente bajo de sobrecalentamiento, pero su entorno también ofrece un potencial de crecimiento limitado. «Esta situación puede llevar a los inversores a seleccionar valores que esperan que superen a los índices bursátiles. Esto es lo que hacemos en particular en nuestros fondos diversificados como Carmignac Patrimoine y Carmignac Portfolio Patrimoine Europe», señala Kevin Thozet.

China, en cambio, constituye una zona de inversión bastante saludable. Las exportaciones chinas se beneficiaron en gran medida el año pasado de los planes de apoyo en Estados Unidos y Europa, y se espera que el país se beneficie de la recuperación mundial. Además, los aumentos de precios son muy bajos. Y, a diferencia de otros países, China tiene la flexibilidad de bajar los tipos de interés si es necesario.

«En este contexto, seguimos adoptando una estrategia "barbell", que consiste en invertir en activos con perfiles de riesgo opuestos al mismo tiempo» explica Gergely Majoros, miembro del Comité de Inversión de Carmignac. «Estamos invirtiendo tanto en valores en los que esperamos un fuerte crecimiento y visibilidad a largo plazo, una parte importante de los cuales está en China, como en valores que deberían beneficiarse de la reapertura de las economías a más corto plazo. »

Carmignac Patrimoine E EUR Acc

Duración mínima recomendada de la inversión

Riesgo más bajo Riesgo más elevado

RENTA VARIABLE: Las variaciones de los precios de las acciones cuya amplitud dependa de los factores económicos externos, del volumen de los títulos negociados y del nivel de capitalización de la sociedad pueden influir negativamente en la rentabilidad del Fondo.

TIPO DE INTERÉS: El riesgo de tipo de interés se traduce por una disminución del valor liquidativo en caso de variación de los tipos de interés.

CRÉDITO: El riesgo de crédito corresponde al riesgo de que el emisor no sea capaz de atender sus obligaciones.

TIPO DE CAMBIO: El riesgo de cambio está vinculado a la exposición, por medio de inversiones directas o de instrumentos financieros a plazo, a una divisa distinta de la divisa de valoración del Fondo.

El fondo no garantiza la preservación del capital.

Carmignac Portfolio Patrimoine Europe A EUR Acc

Duración mínima recomendada de la inversión

Riesgo más bajo Riesgo más elevado

RENTA VARIABLE: Las variaciones de los precios de las acciones cuya amplitud dependa de los factores económicos externos, del volumen de los títulos negociados y del nivel de capitalización de la sociedad pueden influir negativamente en la rentabilidad del Fondo.

TIPO DE INTERÉS: El riesgo de tipo de interés se traduce por una disminución del valor liquidativo en caso de variación de los tipos de interés.

CRÉDITO: El riesgo de crédito corresponde al riesgo de que el emisor no sea capaz de atender sus obligaciones.

TIPO DE CAMBIO: El riesgo de cambio está vinculado a la exposición, por medio de inversiones directas o de instrumentos financieros a plazo, a una divisa distinta de la divisa de valoración del Fondo.

El fondo no garantiza la preservación del capital.

1 Evolución del índice MSCI ACWI World en dólares a 05/03/2021

2Índice de referencia 50% MSCI AC World NR (USD) (dividendos netos reinvertidos), 50% ICE BofA Global Government Index (USD) (cupones reinvertidos) Reequilibrado trimestralmente. Hasta el 31/12/2020 el índice de bonos era el FTSE Citigroup WGBI All Maturities Eur. Fuente: Carmignac a 05/03/2021.

3Índice de referencia: 50% Stoxx Europe 600 (dividendos netos reinvertidos), 50% BofA Merrill Lynch All Maturity All Euro Government. Reequilibrado trimestralmente. Fuente: Carmignac: a 05/03/2021